随着坎昆升级的完成,以太坊及其相关生态代币价格在近期表现亮眼。同时,模块化概念项目和以太坊Layer2项目陆续推出主网,进一步推动了当前市场对以太坊生态的看好。流动性再质押(Liquid Restaking)叙事也因EigenLayer项目的爆火而开始吸引资本的关注。

但,从ETH -> LST – > LRT 是以太坊生态催化剂还是如大多人说的套娃?

本研报围绕LRT赛道生态情况,对LRT赛道的现状、机遇与未来做了详细阐述。目前,很多LRT协议并没有发行代币,项目同质化较严重。但比较看好的是KelpDAO、Puffer Finance、Ion Protocol,这三类协议有明显区别于其他LRT协议的发展路线。LRT赛道的未来仍是一个增长迅猛的利基市场。HTX研究院预测未来只有少数头部项目跑出来。

这篇研报由 HTX Ventures 旗下的 Research 团队撰写。HTX Ventures是HTX的全球投资部门,整合投资、孵化和研究以识别全球最优秀和最有前景的团队。

LRT是套娃吗?看看 LRT 的演化路径

“再质押”概念最早是在2023年6月由Eigenlayer提出。它允许用户将已经质押的以太坊或流动性质押代币(LST)进行再质押,以此对各种以太坊上的去中心化服务提供额外的安全保障,并为自己赚取额外的奖励。基于Eigenlayer提供的再质押服务,流动性再质押代币(LRT)相关项目应运而生。

LRT 流动性再质押代币,是指将LST进行质押后得到的一个“再质押凭证”。

那么,

1、这个再质押凭证 LRT是如何诞生的呢?

2、从ETH -> LST – > LRT 是如大多人说的是套娃吗?

这就需要追溯一下LRT的演化路径。

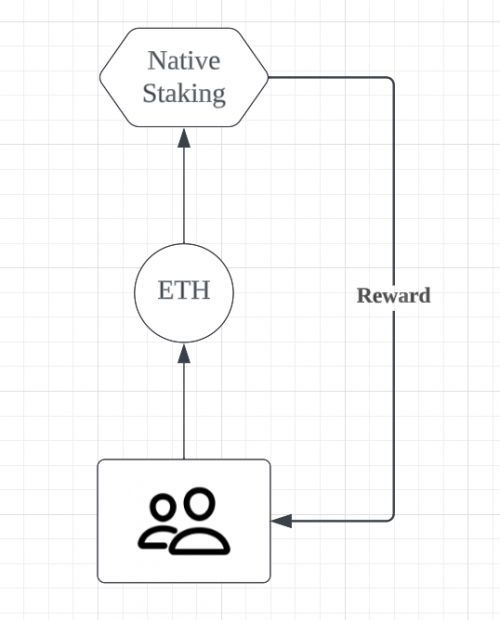

Phase 1 :以太坊原生质押

以太坊升级转PoS机制后,为了维护以太坊网络的安全性,矿工的身份也转变为验证者,负责存储数据、处理交易以及向区块链添加新区块,并获得奖励。成为验证者,需要在以太坊上质押至少32个ETH和一台全年无休连接到互联网的专用计算机。

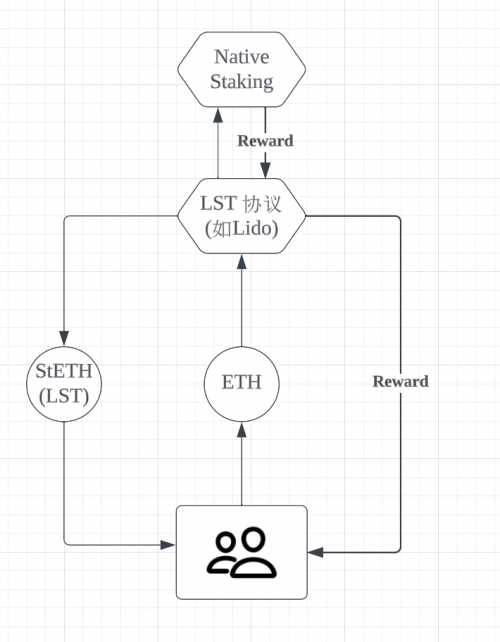

Phase 2: LST 协议的诞生

由于官方质押要求最少32个ETH,而且相当长一段时间不能提款,在此背景下,质押平台应运而生,它们主要解决2个问题:

1、降低门槛:比如Lido可以质押任意数量的ETH并且没有技术门槛

2、释放流动性:比如在Lido质押ETH可以获取stETH,stETH可以参与Defi或者近似等价的兑换ETH

通俗来讲,就是“拼团”。

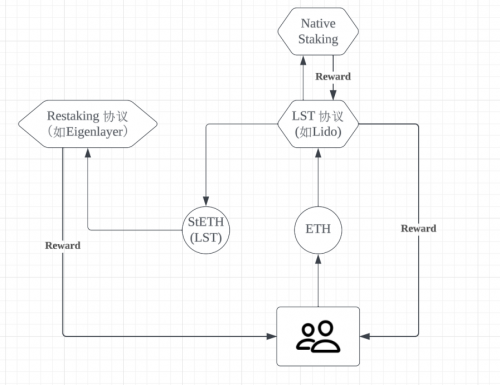

Phase 3: Restaking 协议的诞生

随着以太坊生态的发展,大家发现,流动性质押代币资产(LST)可以质押在其他网络和区块链,以获得更多收益,同时仍有助于提高新网络的安全性和去中心化的行为。

其中最具代表性的项目就是Eigenlayer,其再质押背后的逻辑主要分两块。一是对ETH内的生态系统共享安全性,二是用户有更高收益的诉求。

再质押能与侧链和中间件(DA Layer/桥/预言机等)间的安全性共享,从而进一步维护以太坊的网络安全。安全共享就是允许区块链通过共享另一个区块链的验证节点的价值,来增强自身区块链的安全性。

从用户侧来看,则是质押找收益,再质押要找更多收益。

总结

目前,很多LRT协议并没有发行代币,项目同质化较严重。但比较看好的是KelpDAO、Puffer Finance、Ion Protocol,这三类协议有明显区别于其他LRT协议的发展路线。

根据部分LRT协议发行的token排行,其中ether.fi的数量最大,其次是Puffer Finance 和 Renzo。

从实际利益出发,LRT更像一种为流动性创造的投机杠杆。杠杆的意思是指,原始资产还是只有一份,但是通过代币的映射和权益的锁定,可以通过原始的 ETH 不断上杠杆套娃,出现多份衍生品凭证。

这些衍生品凭证在顺风局中极大的盘活了流动性,更有利于市场投机行为

但是,发布衍生品的各个协议因为流动性而互相连接,持有 A 可以借出 B,借出 B 可以盘活 C。一旦 A 协议本身出了问题且体量较大,造成的风险也是连环的。

LRT赛道未来预测

整体上,LRT赛道是一个增长迅猛的利基市场。LST赛道能提供5%左右的稳定收入,这在熊市阶段确实有一定的吸引力。而LRT赛道的收益如何,还是要看Eigenlayer这类提供再质押服务项目的能力,而最终的收益才能吸引用户是否能够给予LRT赛道持续的关注和资金沉淀。LRT赛道还是早期阶段,但是项目同质化严重,赛道承载资金有限,预测未来只有少数头部项目跑出来。

风险:

罚款风险:由于恶意活动,失去质押的 ETH 的风险增加。

集中化风险:如果太多质押者转移到 EigenLayer 或其他协议,可能会对以太坊造成系统性风险。

合约风险:各协议的智能合约可能存在风险。

多层次风险叠加:这是再质押的关键问题,它将原本已经存在的质押风险与额外的风险相结合,形成了多层次的风险。

未来机会:

LRT与其他DeFi协议的多重组合,比如借贷。

安全性提升: 利用 DVT 技术可以帮助降低节点运行风险,比如SSV和Obel;

多链扩展:在多个Layer2或者PoS链中发展LRT协议,比如 @RenzoProtocol 和@Stake_Stone;

— — — — — — — — — — -

关于我们

这篇演讲撰写于HTX Ventures 旗下的Research 团队。HTX Ventures是HTX的全球投资部门,整合投资、孵化和研究以识别全球最优秀和最有前景的团队。作为区块链十年行业的先驱,HTX Ventures推动行业内的尖端科技和新兴商业模式发展, 为合作项目提供全方位的支持,包括融资、资源和战略咨询,以建立长期区块链生态。目前,HTX Ventures已支持跨越多个区块链赛道的 200 多个项目,其中部分优质项目已上线HTX交易。同时,HTX Ventures 是最活跃的基金中基金(FOF)投资者之一,携手IVC、Shima、Animoca等全球顶尖区块链基金共同建设区块链生态。

来源:北国网